Cuối tháng 10 và bước sang tháng 11/2025, thị trường tiền tệ ghi nhận những biến động đáng chú ý khi một số ngân hàng bắt đầu điều chỉnh tăng lãi suất huy động, phản ánh rõ áp lực thanh khoản và sự dịch chuyển chiến lược huy động vốn trong hệ thống.

Theo biểu lãi suất mới nhất của BacABank, mức niêm yết cao nhất đã lên tới 6,5%/năm, đưa ngân hàng này vào nhóm dẫn đầu thị trường về lãi suất tiết kiệm.

Cụ thể, đối với các khoản tiền gửi dưới 1 tỷ đồng, kỳ hạn 1 – 2 tháng tăng thêm 0,2 điểm % lên 4,4%/năm, trong khi các kỳ hạn 6 – 36 tháng đồng loạt tăng thêm 0,2%/năm.

Đáng chú ý, kỳ hạn 12 tháng đã chạm ngưỡng 6%/năm, còn kỳ hạn từ 18 đến 36 tháng đạt mức 6,3%/năm. Với tiền gửi từ 1 tỷ đồng trở lên, Bac A Bank áp dụng mức cao nhất 6,5%/năm.

Như vậy, chỉ trong tháng 10, lãi suất huy động tại Bac A Bank đã được điều chỉnh tăng 3 lần.

Cùng với BacABank, nhiều ngân hàng khác cũng điều chỉnh biểu lãi suất trong tháng 10, chẳng hạn: Sacombank, GPBank, NCB, Vikki Bank, VCBNeo, HDBank, VIB, Techcombank và SHB.

Lãi suất kỳ hạn 1 tháng cao nhất thị trường hiện là 4,2%/năm, thuộc về Bắc A Bank, tiếp theo là VCBNeo (4,15%/năm), VPBank (3,9%/năm) và nhóm ngân hàng nhỏ như NCB, VietBank, OCB dao động quanh 3,8%/năm.

Lãi suất kỳ hạn 6 tháng nhìn chung ổn định, VCBNeo đang dẫn đầu với 5,6%/năm, tiếp đến là BacABank (5,4%/năm), Vikki Bank (5,33%/năm), MBV (5,3%/năm)… Nhóm ngân hàng thương mại lớn như Techcombank, VPBank, ACB, MB áp dụng lãi suất từ 3,5 – 4,8%/năm.

Tại kỳ hạn 9 tháng và 12 tháng, các ngân hàng niêm yết ở mức trên 5%/năm. Nhóm ngân hàng tư nhân nhỏ và vừa áp dụng lãi suất từ 5,5–5,7%/năm.

Trong khi đó, nhóm “big4” ngân hàng có vốn nhà nước (Vietcombank, VietinBank, BIDV, Agribank) vẫn duy trì mặt bằng lãi suất rất thấp, chỉ từ 1,6 – 2,1%/năm cho kỳ hạn 1 tháng và 2,9 – 3,5%/năm cho kỳ hạn 6 tháng.

So với lãi suất tại quầy, nhiều ngân hàng đang áp dụng lãi suất tiết kiệm online cao hơn, với mức chênh lệch dao động từ 0,1% đến 0,7%/năm tuỳ kỳ hạn.

Như vậy, mặt bằng lãi suất phân hóa rõ rệt theo từng nhóm. Mức tăng chủ yếu tập trung tại các ngân hàng nhỏ, phản ánh áp lực ngày càng tăng buộc một số ngân hàng phải đảm bảo nguồn vốn đáp ứng các yêu cầu thanh khoản theo quy định.

Theo số liệu mới nhất từ Ngân hàng Nhà nước (NHNN), trong tháng 9/2025, lãi suất tiền gửi bằng VND bình quân của ngân hàng thương mại trong nước ở mức 0,1 – 0,2%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 3,4 – 4,1%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng.

Kỳ hạn từ 6 tháng đến 12 tháng có mức lãi suất 4,6 – 5,5%/năm; 4,9 – 6,1%/năm đối với tiền gửi có kỳ hạn từ trên 12 tháng đến 24 tháng và 6,7 – 7,5%/năm đối với kỳ hạn trên 24 tháng.

Trong khi đó, lãi suất cho vay bình quân vẫn ở mức 6,5–8,9%/năm, cho thấy mặt bằng lãi suất đầu ra vẫn được giữ ổn định nhằm hỗ trợ phục hồi kinh tế.

Theo báo cáo vĩ mô của VNDirect, NHNN đã bơm ròng khoảng 132 nghìn tỷ đồng (tương đương 5 tỷ USD) vào hệ thống tính đến giữa tháng 10, cao hơn gấp 5 lần so với cả năm 2024.

Điều này phản ánh khả năng điều tiết linh hoạt của NHNN và cam kết duy trì chính sách tiền tệ nới lỏng, đảm bảo thanh khoản hệ thống và hỗ trợ mở rộng tín dụng giữa bối cảnh nhu cầu vốn tăng mạnh toàn nền kinh tế.

Dù vậy, các chuyên gia của VNDirect cho rằng lãi suất huy động có thể nhích tăng nhẹ cục bộ tại một số ngân hàng chịu áp lực vốn do tăng trưởng tín dụng mạnh vào cuối năm, song xu hướng chung vẫn là ổn định.

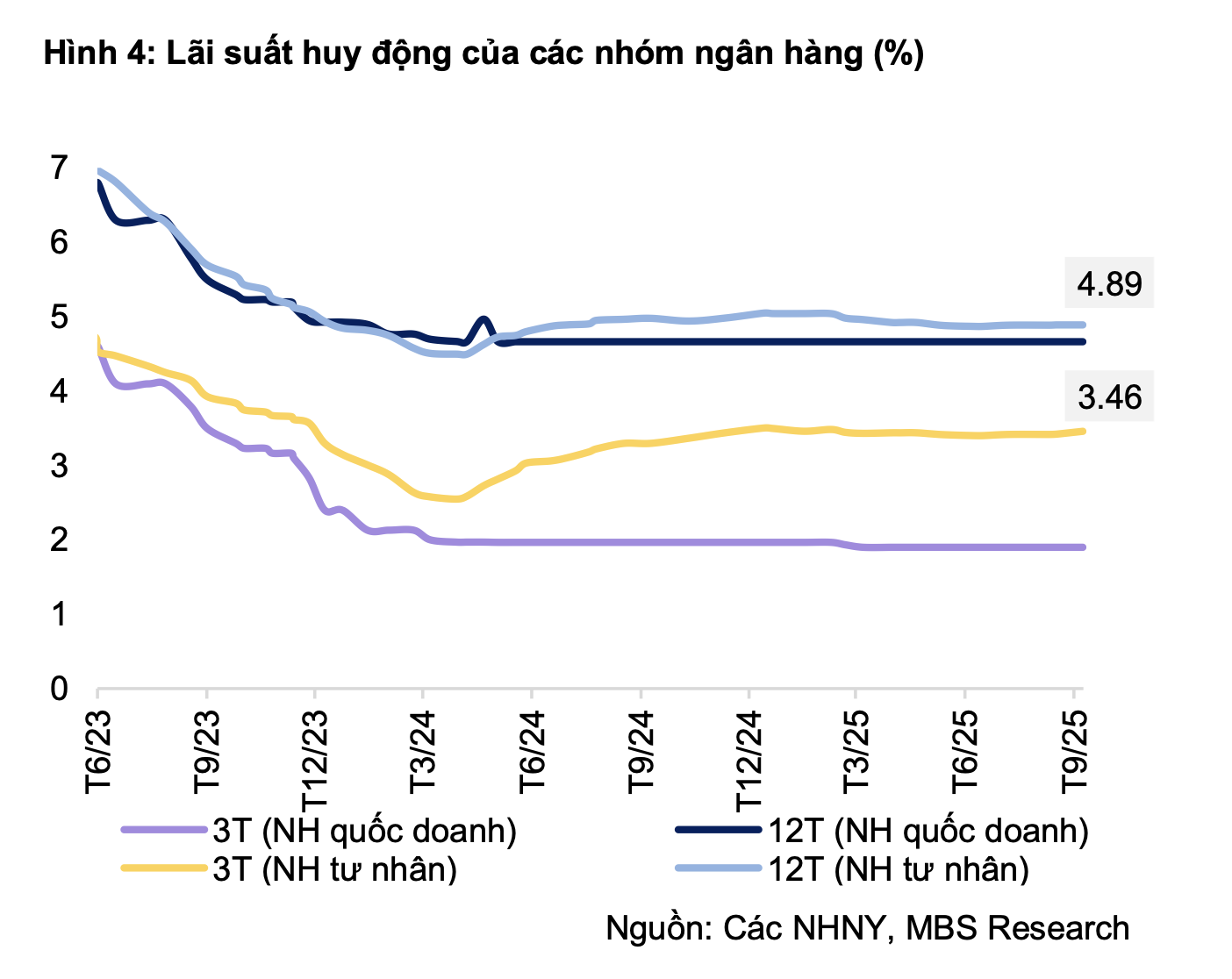

Cùng quan điểm, báo cáo thị trường tiền tệ của MBS nhận định, lãi suất đầu vào của các ngân hàng nhiều khả năng sẽ duy trì quanh mức 4,8%/năm đến hết năm 2025.

Nhưng theo MBS, lãi suất huy động dự kiến sẽ chịu áp lực từ tốc độ tăng trưởng tín dụng cao, đặc biệt sau thông báo của NHNN về việc tăng thêm chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng nhằm đáp ứng nhu cầu vốn cho nền kinh tế.

Tuy nhiên, NHNN vẫn tiếp tục yêu cầu các tổ chức tín dụng triển khai đồng bộ các giải pháp để ổn định và phấn đấu giảm lãi suất huy động, góp phần ổn định thị trường tiền tệ và tạo dư địa giảm lãi suất cho vay.

Nên MBS cho rằng, cùng với kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất thêm 50 điểm cơ bản trong quý IV/2025, qua đó nâng tổng mức cắt giảm trong năm nay lên 75 điểm cơ bản, sẽ tạo điều kiện để NHNN duy trì môi trường lãi suất thấp.