Theo các chuyên gia, việc Ngân hàng Nhà nước (NHNN) tiếp tục yêu cầu các tổ chức tín dụng phấn đấu giảm lãi suất huy động, tạo dư địa giảm lãi suất cho vay, cùng với kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (FED) cắt giảm lãi suất… sẽ tạo điều kiện để duy trì môi trường lãi suất thấp.

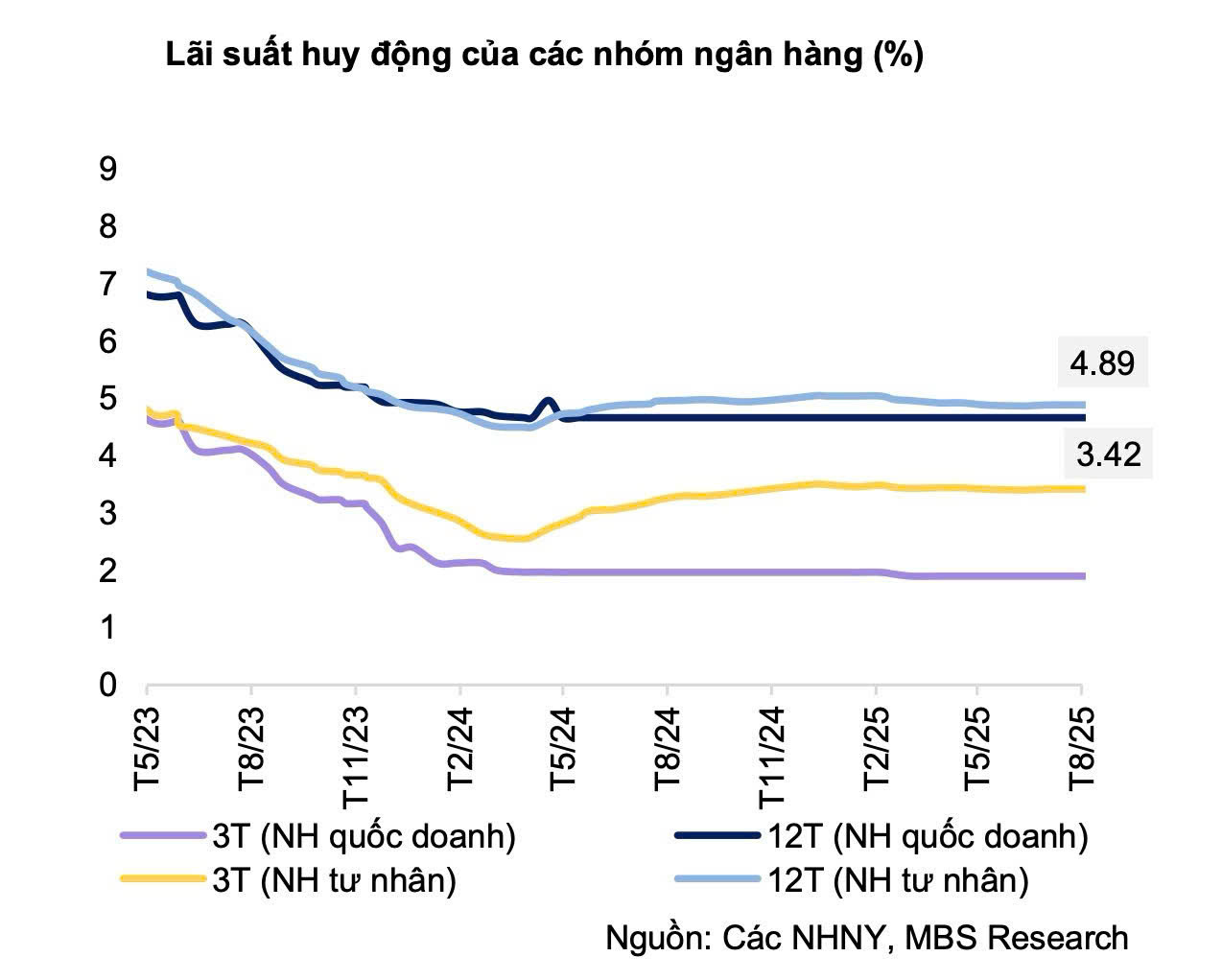

Theo báo cáo thị trường tiền tệ mới công bố của Công ty Chứng khoán MBS, đến cuối tháng 8/2025, trung bình lãi suất kỳ hạn 12 tháng của nhóm ngân hàng thương mại tư nhân ở mức 4,89% (giảm 16 điểm cơ bản so với đầu năm), trong khi lãi suất của nhóm các ngân hàng thương mại quốc doanh vẫn giữ ổn định ở mức 4,7%.

Điều này diễn ra bất chấp tăng trưởng tín dụng tiếp tục tăng mạnh khi tính đến ngày 29/8/2025, dư nợ tín dụng toàn hệ thống đã tăng 11,8% so với cuối năm 2024 và tăng 20,6% so với cùng kỳ.

Theo MBS, việc mặt bằng lãi suất huy động duy trì ổn định mặc dù tăng trưởng tín dụng vẫn giữ đà được cho là nhờ tình hình thanh khoản hệ thống vẫn khá dồi dào sau đợt bơm ròng mạnh mẽ trị giá hơn 156,9 nghìn tỷ đồng trong tháng 6 và tháng 7.

Vì thế, MBS dự báo, đến cuối năm, lãi suất huy động dự kiến sẽ chịu áp lực từ tốc độ tăng trưởng tín dụng cao, đặc biệt sau thông báo của NHNN về việc tăng thêm chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng nhằm đáp ứng nhu cầu vốn cho nền kinh tế.

Tuy nhiên, NHNN cũng tiếp tục yêu cầu các tổ chức tín dụng triển khai đồng bộ các giải pháp để ổn định và phấn đấu giảm lãi suất huy động, góp phần ổn định thị trường tiền tệ và tạo dư địa giảm lãi suất cho vay.

Điều này, cùng với kỳ vọng về việc FED cắt giảm lãi suất 50 điểm cơ bản trong nửa cuối năm 2025, sẽ giúp thu hẹp chênh lệch lãi suất VND-USD, qua đó, tạo điều kiện để NHNN duy trì môi trường lãi suất thấp.

MBS dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại tư nhân sẽ có dư địa giảm nhẹ 2 điểm cơ bản về mức 4,7% vào cuối năm 2025.

Báo cáo kinh tế vĩ mô tháng 8/2025 của Công ty Chứng khoán VNDirect cũng cho rằng, sự cạnh tranh ngày càng gia tăng từ các kênh đầu tư thay thế như chứng khoán và bất động sản khiến các ngân hàng đứng trước áp lực phải điều chỉnh lãi suất để giữ chân dòng vốn.

Nên theo VNDirect, với kỳ vọng FED có thể bắt đầu cắt giảm lãi suất và khả năng tiếp tục nới lỏng thêm vào cuối năm, NHNN có dư địa duy trì chính sách tiền tệ nới lỏng, hỗ trợ mục tiêu tăng trưởng GDP Việt Nam năm 2025 ở mức 8,3 – 8,5%.

VNDirect dự báo lãi suất huy động có thể nhích nhẹ tại một số ngân hàng thương mại cổ phần nhỏ và vừa, trong khi vẫn ổn định tại khối ngân hàng thương mại nhà nước. Lãi suất huy động bình quân kỳ hạn 12 tháng sẽ duy trì trong vùng 4,8- 5% đến cuối năm. Trong khi đó, lãi suất cho vay dự kiến vẫn neo quanh vùng thấp kỷ lục.

Theo thông tin từ NHNN, đến cuối tháng 8/2025, lãi suất cho vay bình quân mới ở mức 6,38%, giảm 0,56% so với cuối năm 2024.

Tham luận tại một hội thảo gần đây về tăng trưởng kinh tế, GS.TS. Trần Thọ Đạt – Chủ tịch Hội đồng Khoa học và Đào tạo, Đại học Kinh tế quốc dân cho rằng, để đảm bảo mục tiêu tăng trưởng, chính sách tiền tệ cần được điều hành theo hướng linh hoạt và thận trọng; đồng thời sử dụng nhiều công cụ phối hợp.

Trong đó, cần duy trì mặt bằng lãi suất cho vay ở mức hợp lý (khoảng 6- 7%/năm với lĩnh vực ưu tiên) để hỗ trợ sản xuất, xuất khẩu.

GS.TS. Trần Thọ Đạt khuyến nghị, điều này đòi hỏi NHNN sử dụng đồng bộ nghiệp vụ thị trường mở (OMO), tín phiếu để điều tiết thanh khoản, hoán đổi ngoại tệ và bán ngoại tệ kỳ hạn khi áp lực tỷ giá gia tăng; đồng thời phát đi tín hiệu rõ ràng về định hướng chính sách để neo kỳ vọng thị trường.