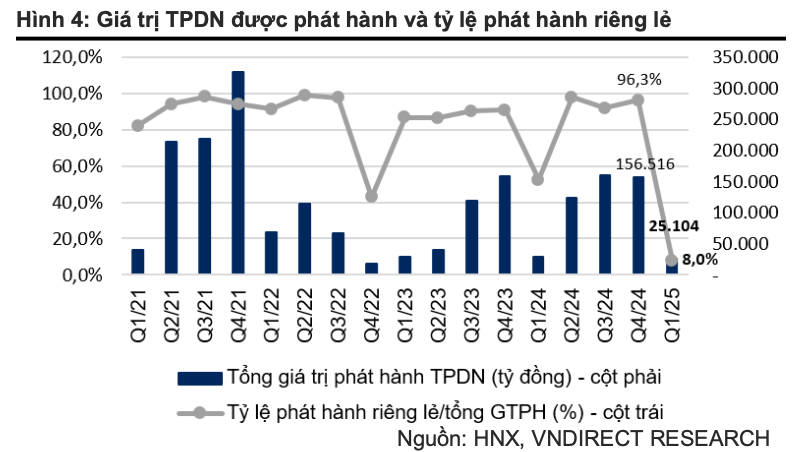

Tổng giá trị phát hành thị trường trái phiếu doanh nghiệp ghi nhận sự sụt giảm trong quý I/2025, tuy nhiên điểm tích cực là có tới 92% tổng lượng phát hành là trái phiếu phát hành ra công chúng. Nhóm ngân hàng chiếm 6/8 đợt phát hành trái phiếu ra công chúng, chiếm hơn 77% tổng lượng phát hành ra công chúng của quý I.

Theo báo cáo thị trường trái phiếu doanh nghiệp của Công ty CP Chứng khoán VNDIRECT, trong quý I/2025, thị trường trong nước ghi nhận 10 đợt phát hành thành công với tổng giá trị đạt khoảng 25.104 tỷ đồng, giảm nhẹ 12,8% so với cùng kỳ năm trước. Đặc biệt, tỷ trọng phát hành ra công chúng chiếm tới 92% tổng lượng phát hành, với tổng giá trị đạt 23.104 tỷ đồng. Bên cạnh đó, có 2 đợt phát hành riêng lẻ với tổng giá trị 2.000 tỷ đồng chiếm 8% tổng lượng phát hành.

Điểm nổi bật trong quý I là sự khởi sắc rõ nét của hoạt động phát hành trái phiếu ra công chúng, với mức tăng trưởng mạnh mẽ, tăng 294% so với quý trước và tăng 68,7% so với cùng kỳ năm ngoái. Xu hướng này chủ yếu được thúc đẩy bởi nhóm ngân hàng, nhờ mặt bằng lãi suất huy động duy trì ở mức thấp, tạo điều kiện thuận lợi để các ngân hàng đẩy mạnh phát hành.

|

Trong số 8 đợt phát hành ra công chúng, nhóm ngân hàng chiếm tới 6 đợt với tổng giá trị hơn 17.800 tỷ đồng, tương đương 77,1% tổng lượng phát hành công chúng trong quý. Các trái phiếu này có kỳ hạn từ 6-10 năm, áp dụng lãi suất thả nổi dựa trên lãi suất tham chiếu cộng với biên độ cố định. 2 đợt phát hành còn lại thuộc về nhóm dịch vụ tài chính, đạt tổng giá trị 5.300 tỷ đồng, chiếm 22,9%.

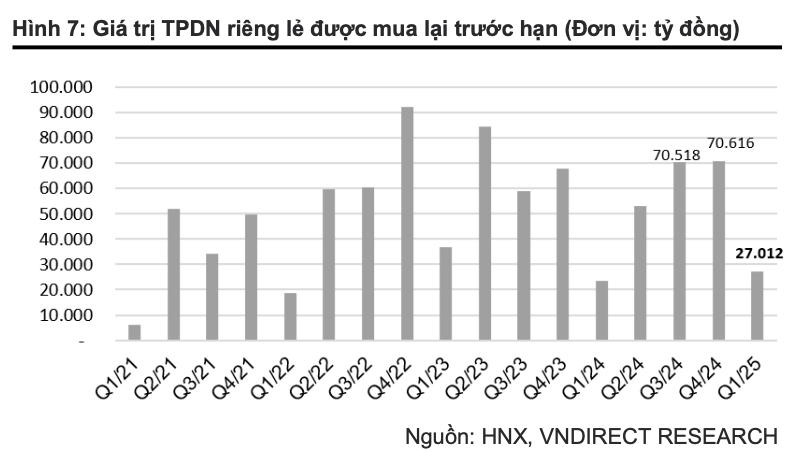

Song song với hoạt động phát hành, thị trường trái phiếu doanh nghiệp quý I/2025 cũng ghi nhận diễn biến sôi động ở mảng mua lại trước hạn. Tổng giá trị trái phiếu doanh nghiệp riêng lẻ được mua lại đạt 27.012 tỷ đồng, tăng 14,8% so với cùng kỳ năm trước. Trong đó, nhóm bất động sản dẫn đầu với giá trị mua lại hơn 12.200 tỷ đồng, chiếm 45,2% tổng lượng mua lại.

Nhóm sản xuất xếp thứ hai với giá trị 8.800 tỷ đồng, tăng trưởng mạnh 472% và chiếm 32,6%. Ngược lại, nhóm ngân hàng ghi nhận hoạt động mua lại ở mức hơn 4.000 tỷ đồng, giảm so với quý IV/2024 và chiếm khoảng 15% tổng giá trị mua lại.

|

Bước sang quý II/2025, thị trường trái phiếu doanh nghiệp được kỳ vọng sẽ tiếp tục lấy lại đà sôi động. Theo đánh giá của ông Nguyễn Bá Khương – Chuyên gia Phân tích tại VNDIRECT, áp lực đáo hạn trái phiếu dự kiến sẽ gia tăng đáng kể, với tổng giá trị trái phiếu doanh nghiệp riêng lẻ đến hạn ước đạt gần 38.000 tỷ đồng, tăng khoảng 105% so với quý I/2025.

Trong cơ cấu đáo hạn, nhóm bất động sản vẫn chiếm tỷ trọng lớn nhất, khoảng 57,3%. Nhóm ngân hàng đứng thứ hai với tỷ trọng khoảng 11%, phản ánh nỗ lực tiếp tục cơ cấu lại nguồn vốn và nâng cao hiệu quả tài chính trong hệ thống ngân hàng.

Cũng theo chuyên gia từ VNDIRECT, trong bối cảnh nền kinh tế hướng tới mục tiêu đẩy mạnh tăng trưởng tín dụng nhằm hỗ trợ sản xuất – kinh doanh, hoạt động cho vay được kỳ vọng sẽ bước vào giai đoạn tăng tốc từ quý II và duy trì đà mở rộng đến cuối năm 2025. Điều này kéo theo nhu cầu huy động vốn qua kênh trái phiếu, đặc biệt từ khối ngân hàng, dự báo sẽ gia tăng đáng kể trong thời gian tới.

“Thực tế năm 2024 đã cho thấy xu hướng phát hành trái phiếu riêng lẻ kỳ hạn dài được các ngân hàng tích cực triển khai, không chỉ nhằm củng cố nguồn vốn mà còn góp phần điều chỉnh cơ cấu huy động theo hướng bền vững hơn, đồng thời tuân thủ quy định về tỷ lệ sử dụng vốn ngắn hạn cho vay trung – dài hạn của Ngân hàng Nhà nước. Trên nền tảng đó, từ quý II/2025, nhóm ngân hàng được kỳ vọng sẽ tích cực phát hành trái phiếu trở lại” – chuyên gia từ VNDIRECT nhấn mạnh./.